Ein aktueller Marktkommentar von Justin White, Portfoliomanager bei T. Rowe Price:

Eine „weiche Landung“ der Wirtschaft ist zweifellos positiv, aber es gibt Gründe, vorsichtig zu sein. Die US-Notenbank scheint ein Kaninchen aus dem Hut gezaubert zu haben und eine erhoffte weiche Landung der Wirtschaft herbeizuführen. Trotz einer extremen geldpolitischen Straffungsperiode haben sich die makroökonomischen Bedingungen in den letzten Quartalen deutlich verbessert, was es der Fed ermöglicht hat, von ihrem aggressiven Straffungskurs abzurücken und ein Szenario zu schaffen, in dem die Inflation möglicherweise gebändigt wurde, ohne eine Rezession auszulösen. Was bedeutet dies nun für US-Aktienanleger im Jahr 2024 und darüber hinaus?

Starke Aktienauswahl mit besonderem Fokus auf Risikomanagement

Das Risiko einer Rezession im Jahr 2024 ist deutlich gesunken, was für die Aktienmärkte auf kurze Sicht sehr ermutigend ist. Das reale Wachstum in den USA ist stabil geblieben, während die Inflation gegenüber den Höchstständen von vor 18 Monaten deutlich zurückgegangen ist. Nichtsdestotrotz ist bei einer erneuten Risikobereitschaft Vorsicht geboten, vor allem wenn sie unkritisch ist, wie es Ende 2023 der Fall war, als die starke Marktrallye von Aktien mit niedriger Qualität und höherem Risiko angeführt wurde. Die Geschichte zeigt, dass die Outperformance von Unternehmen, denen es an fundamentaler Unterstützung fehlt, in der Regel nicht lange anhält.

Dies hat sich auch dieses Mal bewahrheitet, wobei qualitativ hochwertigere und fundamental stärkere Unternehmen seit Anfang 2024 wieder die Marktführerschaft übernommen haben. Kurzfristig sieht der Weg des geringsten Widerstands für US-Aktien so aus, dass sich der Ende 2023 begonnene Aufwärtstrend fortsetzt. Angesichts der anhaltenden Risiken für die Aussichten wird die Stimmung jedoch weiterhin in Abhängigkeit von den jüngsten Datenveröffentlichungen oder geopolitischen Entwicklungen schwanken. Aufgrund dieser Aussichten ist eine gute Aktienauswahl, die auf Qualitätsunternehmen mit dauerhaftem oder sich beschleunigendem Wachstum und angemessenen Bewertungen abzielt, von entscheidender Bedeutung.

Eine dynamische Wirtschaft mit strukturellen Vorteilen

Ein Risiko, das den US-Aktienmarkt umgibt, ist das derzeitige hohe Bewertungsniveau, das die Frage aufwirft, ob dieses Niveau nachhaltig ist. Zwar werden diese Bedenken durch die hohen Bewertungen einiger weniger Aktien an der Spitze des Marktes verstärkt, doch ist es auch richtig, dass die Bewertungen des breiteren Marktes im historischen Vergleich und im Vergleich zu den wichtigsten Marktkollegen derzeit teuer sind. Es gibt jedoch Gründe, die darauf hindeuten, dass die derzeitige Bewertungsprämie in den USA nicht nur angemessen ist, sondern wahrscheinlich auch anhalten wird. Die Risikobereitschaft und die Bewertungen steigen in der Regel, wenn sich die wirtschaftlichen Aussichten verbessern und die Anleger darauf vertrauen, dass die Unternehmen in der Lage sein werden, ein beständiges Gewinnwachstum zu erzielen. Und solange die Gewinnerwartungen steigen, tendieren Aktien zu höheren Kursen, selbst wenn die Bewertungen (die sich aus dem künftigen Kurs-Gewinn-Verhältnis ergeben) hoch sind. In diesem Umfeld befinden wir uns derzeit, wobei die höheren Bewertungen durch die gestiegenen Gewinnerwartungen bedingt sind.

U.S.-Aktien haben durchweg besser abgeschnitten

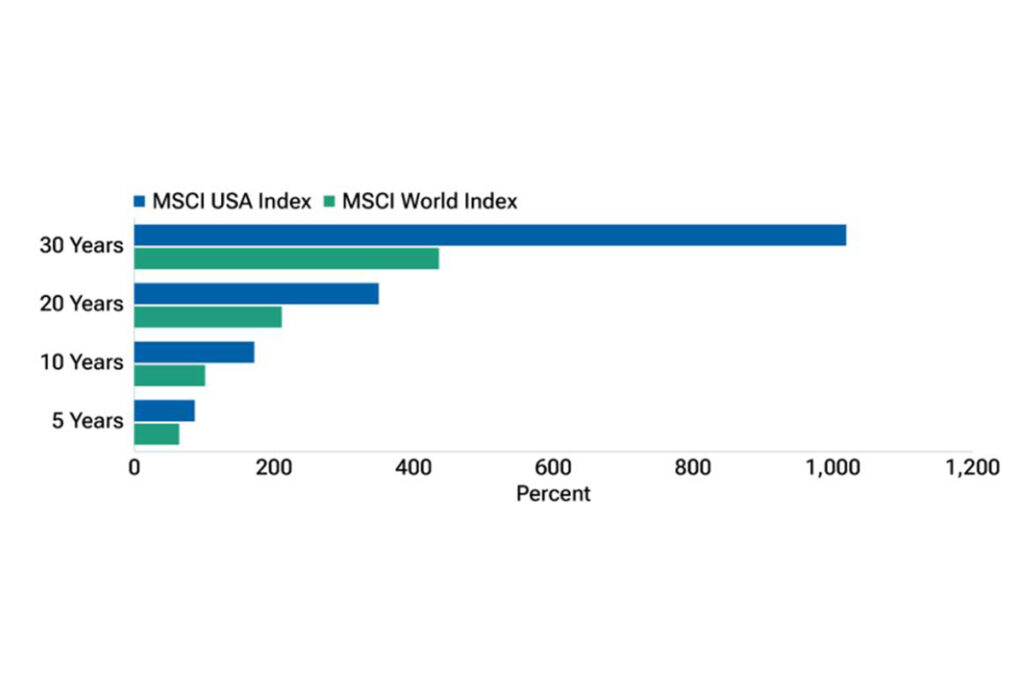

Was die längerfristige Nachhaltigkeit betrifft, so ist die US-Wirtschaft vielfältig und dynamisch und weist bestimmte strukturelle Vorteile auf, die dazu beigetragen haben, dass US-Aktien in den letzten 5-, 10-, 20- und 30-Jahres-Zeiträumen besser abgeschnitten haben als die globalen Aktienindizes.

Hauptrisiken für den Ausblick

Die aktuellen US-Daten deuten darauf hin, dass eine weiche Landung der Wirtschaft das wahrscheinlichste kurzfristige Szenario ist. Das Wachstum ist robust, der Arbeitsmarkt ist gesund, aber nicht mehr überhitzt, das Wachstum der Unternehmensgewinne ist insgesamt positiv, und die Fed neigt in einem Wahljahr historisch gesehen zu einer eher dovishen Haltung. Die Aktien- und Kreditrisikomärkte preisen jedoch sehr viel Optimismus ein, dass das derzeitige robuste Wachstum und die Disinflation anhalten werden. Wir sind der Meinung, dass es einen Grund gibt, etwas vorsichtiger zu sein. Angesichts der hartnäckigen Widerstandsfähigkeit der Wirtschaft im vergangenen Jahr angesichts der drastischen Straffung der Geldpolitik kann das Potenzial einer Überhitzung im Jahr 2024 nicht ausgeschlossen werden, wenn die Geldpolitik gelockert wird. Dies könnte zu einer hartnäckigeren oder sogar wieder anziehenden Inflation führen, insbesondere wenn die Ölpreise steigen.

Dieses Szenario wäre nicht nur nachteilig für Unternehmen mit geringerer Qualität und hohem Fremdkapitalanteil, sondern hätte auch negative Auswirkungen auf Aktien mit längerer Laufzeit, einschließlich weniger cash-generativer Technologieunternehmen. Diese Unternehmen sind in der Regel stärker von künftigen Erträgen abhängig und daher anfälliger für einen Anstieg der zur Diskontierung dieser Erträge verwendeten Zinssätze.

Dauerhaftes, preisgünstiges Wachstum anstreben

Zwar ist die positive Stimmung in Bezug auf die weiche Landung in den USA ermutigend und würde zyklischen Unternehmen wohl zugutekommen, doch scheinen viele dieser Aktien einen beträchtlichen Optimismus einzupreisen, ohne sich Gedanken über eine mögliche Verschlechterung der Aussichten zu machen. Wir bleiben da vorsichtiger. Daher erscheinen uns im gegenwärtigen Umfeld eher günstig bewertete Unternehmen, die ein dauerhaftes/beschleunigtes Wachstum aufweisen, angemessen. Gegenwärtig scheint es beispielsweise im Energiesektor eine Reihe von Titeln zu geben, die diesem Wachstumsprofil zu einem vernünftigen Preis entsprechen. Auch wenn nicht alle Teile des Technologiesektors attraktiv sind, erscheinen bestimmte Unternehmen, die auf das spannende Potenzial der künstlichen Intelligenz (KI) ausgerichtet sind, preiswert.

Die US-Wirtschaft hat den Befürchtungen einer Rezession standgehalten. Was nun?

Foto von Justin White (Quelle: T. Rowe Price)

Kennen Sie schon das Wirtschaftsmagazin „Paul F„? Jetzt bei Readly lesen. Eine kostenlose Leseprobe von Paul F gibt es bei United Kiosk. Ebenfalls finden Sie die aktuelle Ausgabe im Lesezirkel von Sharemagazines.